讀書筆記:本刊編輯部

2023年,全球時尚行業將是增長放緩的一年,我們一方面將要抵禦通貨膨脹,另方面也必須因應轉變中的消費模式,從通路、數位行銷策略、以及生產製造上尋找機會。

與以往相同,McKinsey聯合BoF推出的《2023時尚調查報告》分別從總體經濟、消費者轉變、與時尚產業結構,三重角度分析預測時尚行業未來一年的走向。本文分上/下兩集,本篇為第3部分—時尚產業結構。

相關報導: 2023麥肯錫時尚報告(上):雙軌消費•性別流動•重塑正裝

Part 3. 時尚產業結構

D2C要退潮了?

電子商務在大流行期間以前所未有的速度增長,但隨著日子逐漸恢復正常,電商的增長率也正趨於正常。預計2022-2025年,美國與歐洲的線上銷售額將以10%、11%的複合年增長率成長,遠低於疫情期間(2019-2020年) 30%的增長率,而更類似於2016-2019年的數據,分別為15%和14%。

曾經,炙手可熱的D2C模式(指品牌不透過中間商,直接建立自有線上銷售管道,如品牌官網、APP、FB、IG官方帳號等提供服務,培養品牌與顧客的關係,知名業者包括Stitch Fix、Everlane、Warby Parker、和Allbirds等)如今也面臨挑戰。

過去十年,D2C模式憑藉低管理費用、無中間商和看似無限的客戶群,迅速擴展,並在大流行期間得到進一步驗證。

但到了2022年,純數位的商業模式出現了裂痕。這一方面是由於Facebook等廣告價格的不斷上漲,加上如今的社交媒體平台變得更加擁擠和競爭激烈,而且新的隱私法案也限制了個資的使用,造成了不斷惡化的廣告投報率,使得D2C過去低成本、高度準確的數位行銷優勢大減。

另方面,飆升的運輸成本以及升高的退貨率,也侵蝕了電商品牌的利潤。2022年,每件退貨產品的成本約在21-46美元,以美國為例,平均在線訂單的退貨率高達20.8%,如Revolve在2022年第一季度的退貨率為54%,而英國Boohoo的退貨率在4月份達到33.7%,比去年同期高出近10個百分點。

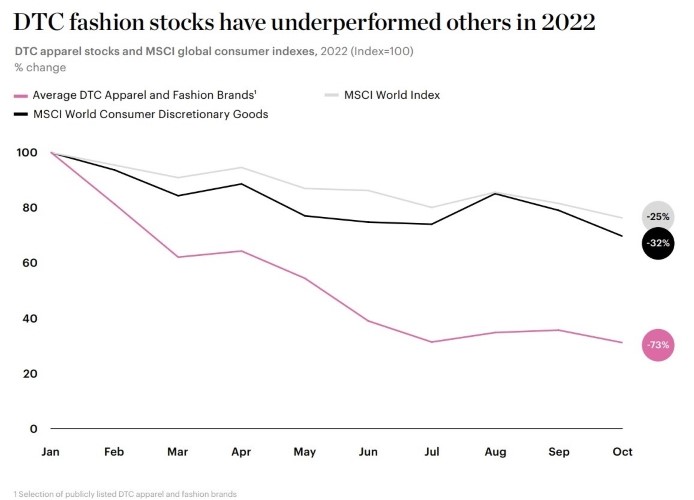

DTC時尚股價在2022年表現不佳。source: Yahoo Finance and CNBC

與此同時,我們卻發現,2022 年,美國實體店的開張速度三年多來首次超過關閉速度。儘管零售客流量仍比2019年低10-20%,但商店的營運力已經提高,加上許多主要城市的租金都比大流行前更優惠。

許多數位優先的品牌都發現僅通過在線DTC通路已難確保獲利,開始投資開設自己的實體店,截至2022年9月,Everlane在美國經營10家門市,Allbirds在全球有54家門市,Warby Parker更計劃日後將展店900家門市。

且實體店的的角色也不斷在變化。例如商店可以融入數位化技術,以達成虛實整合的多通路戰略。包括利用APP優化顧客的店內體驗,或是運用無線射頻識別(RFID)技術的電子標籤隨時掌握產品銷售與庫存狀況。

例如,Amazon Style智慧服飾店內集結了AI、觸控螢幕等數位科技,消費者看中展示架上的商品後,只要用手機APP掃一下旁邊的QR code,就可以看到有現貨的顏色、尺寸或消費者評價等資訊,以及AI穿搭推薦。

如需試穿則可以用APP掃描二維條碼,將產品添加到試衣間,APP就會告知消費者哪間試衣間已經備妥試穿的服裝,消費者不必抱著衣服在店內走來走去。如在試衣間臨時想換商品,也可以透過App叫貨,讓商品直接送進試衣間。

此外,實體店也是傳遞品牌美學的絕佳媒介,如Balenciaga在倫敦打造了一個毛茸茸的粉色空間,作為Le Cagole包的快閃店。同樣,Uniqlo在倫敦的新旗艦店推出了RE.UNIQLO工作室 ,這裡原來是家20年代的理髮店,Uniqlo保留了原有的art-deco裝飾藝術,同時在此提供有關護理和延長衣服壽命的循環服務。

此外,與優質批發商和多品牌的擺落公司與精品店合作,也可以為品牌創造價值,拓展品牌開拓新客源的觸角。例如,法國設計師品牌Jacquemus於2022年春季在英國百貨公司Selfridges打造快閃店「Le Bleu」,以超現實主義概念性空間打造品牌新體驗,之後也把這次的成功經驗複製到其他城市。

不僅是實體通路,後疫情時代,電商品牌也開始在自己的社交媒體和官網以外,探索其他在線接觸新客戶的方法。例如在天貓、淘寶和京東等平台成熟的中國,第三方市場佔奢侈品電商支出的80%。

而中國以外,許多品牌正在考慮與Zalando和Farfetch等電商平台建立新的或擴大的合作夥伴關係,這些電商平台可以接觸到龐大的客戶群,並允許品牌控制自己的運輸和物流。

值此關頭,只有少數品牌忠誠度高的公司(如Chanel、Nike)或規模龐大的公司(如Zara、H&M、Uniqlo)可以通過DTC優先模式推動增長。

但可以肯定的是,今天的客戶期望品牌和零售商將數位便利與實體服務交織在一起,創新的商店形式至關重要,DTC也仍是未來幾年多通路的基本組成。電商品牌可以優先選擇與合適的零售合作夥伴合作或舉辦快閃店等活動,接觸新客戶並嘗試實體零售策略,而無需一開始就對品牌專賣店進行大量投資。

擺脫漂綠的嫌疑

2022年3月,歐盟大幅增列生態設計(ecodesign)商品規範,首先針對的就是紡織品,預計2030年將耐用性及可回收納入商品規範,以達到減廢與循環利用的目標。同時非經政府或認證、監管單位認可,不得再濫用“生態友好”和“有益對環境”等術語混淆視聽,以打擊“漂綠”業者。

例如,法國預計2023年立法要求品牌在服裝和紡織品上添加“環評碳標籤”,評分範圍從字母A到E,以幫助消費者做出更明智的購買決定。

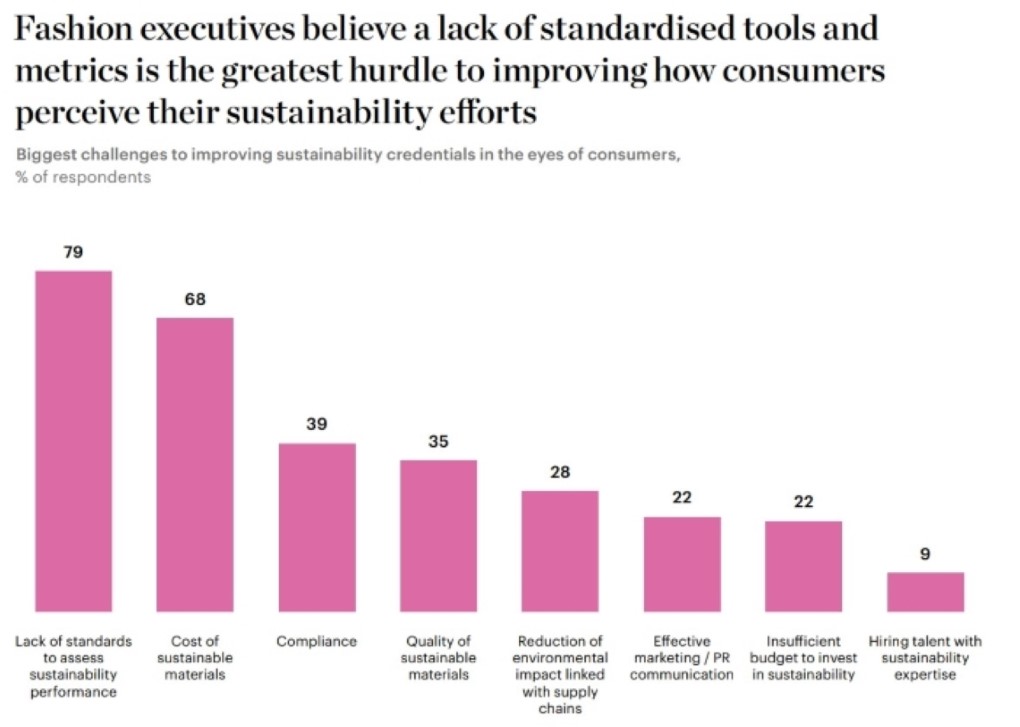

時尚高管認為,缺乏標準化的工具和指標,時尚品牌就難以向消費者證明其在可持續上的努力。source: BoF–McKinsey State of Fashion 2023 Survey

與此同時,越來越多的消費者開始重視他們購買的時尚產品對環境或社會的影響,但對於如何選擇真正的可持續產品,卻是莫衷一是。

事實上,關於“可持續”的認定,目前的確有許多棘手問題。例如,皮革供應鏈通常讓人聯想到虐待動物和“不環保”的農業,但許多號稱“可持續”的素食皮革也含有有害的塑料成份。甚至連過去業界普遍採用的評估工具Higg指數也面臨到廣泛批評。

材料生產是時裝生命週期中碳排最大的部分。source: McKinsey and Global Fashion Agenda, Fashion on Climate

因此,越來越多開始品牌避免使用“可持續”一詞,如Patagonia、Ganni為避免溝通不清晰、不一致和不準確而傷害品牌商譽,已開始聲明自己「不是永續品牌」,取而代之的是強調品牌對於透明和誠實的關注。

也就是說,品牌應該深入挖掘營運和供應鏈,收集可靠、經過驗證的數據來支持自己的可持續性聲明。例如,瑞典時尚品牌Asket已投資追踪整個供應鏈,收集數據以與消費者溝通每件服裝來源、影響和成本。

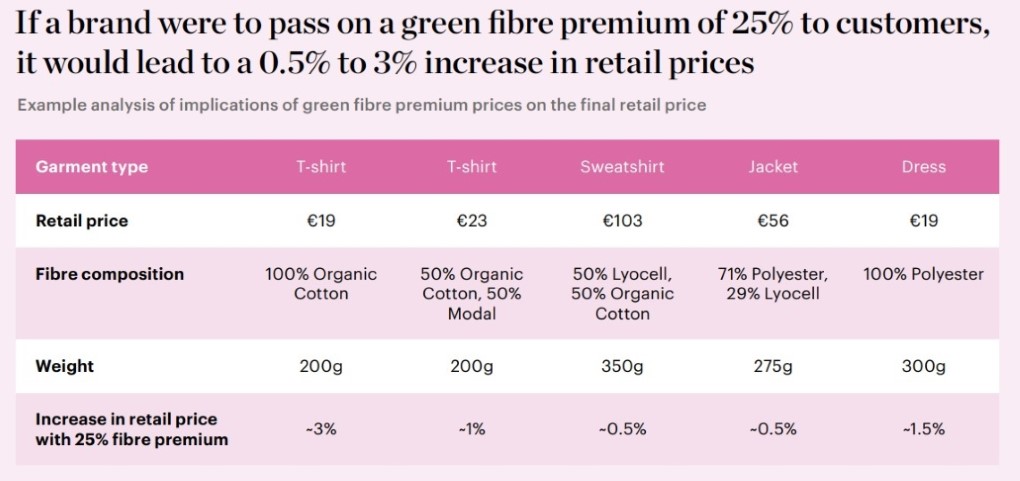

如果品牌要將25%的綠色纖維溢價轉嫁給客戶,這將導致零售價格上漲0.5%至3%。source: McKinsey & Company

建立新的供應鏈模式

宏觀經濟壓力繼續對時尚的全球供應鏈造成壓力。超過一半的時尚業高管認為,供應鏈中斷將是影響2023年全球經濟增長的首要因素之一。也因此,催化了全球生產供應鏈重新調整的契機。

過去50年,品牌為了追求低成本,而將生產外包給發展中國家,因此造成供應商網絡宛如破碎的長鏈,甚至還有未經授權的私相分包。

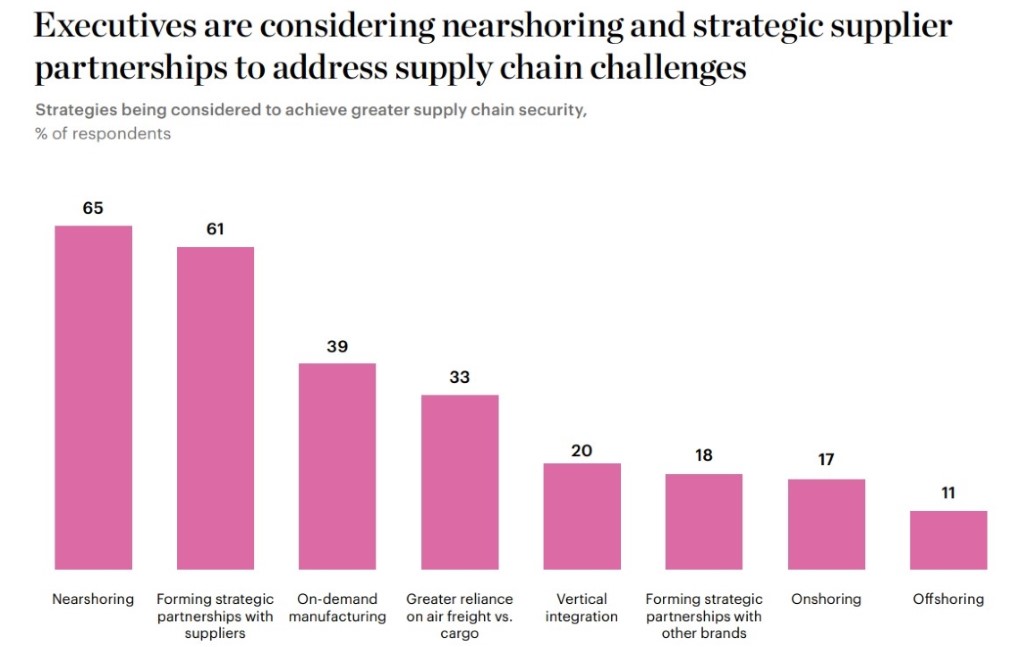

但如今宏觀經濟壓力和物流僵局持續拖累了全球供應鏈,為了避免交通運輸瓶頸和政治/社會的不穩定,65%的時裝業高管正在考慮近岸外包,創建新的製造中心,以滿足美國和歐洲的市場需求。此外,面對供應鏈中斷,部分品牌也正思考與製造商的合作模式,約60%的時裝業高管考慮與它的供應商建立戰略合作夥伴關係,包括共同出資、能量共享、和獎勵制度。

高管們將以近岸外包和戰略供應商合作夥伴,應對供應鏈挑戰。source: BoF-McKinsey State of Fashion 2023 Survey

與此同時,在2021年McKinsey針對服裝採購的一項調查,66%認為消費者需求的波動性會增加。並將產能規劃、虛擬打樣和供應鏈透明度,列為未來五年數位投資的重點。

加上消費者需求的快速變化和不可預測的物流中斷,時尚品牌正尋求靈活性更高、交貨時間更短的供應商,要求製造商投資於3D打樣、自動縫紉和針織、3D數位列印、直接噴印的織物和服裝、以及生產後期的自動化物流等。

而為了應對這些變局,品牌與製造商勢必要投資數位化工具,分析管理端到端的數據集成,並從垂直整合、近岸外包、和按需(小批量)生產等方向著手,建立新的供應鏈模型,同時也減少過度生產與遠距運輸對環境的傷害影響。

數位行銷手法翻新

隨著歐盟「一般資料保護規則」(General Data Protection Regulation)與美國「加州消費者隱私保護法」(California Consumer Privacy Act)分別於2018、2020年全面施行, Google將在2023年淘汰Chrome瀏覽器支援第三方Cookie的功能,以及越來越多消費者意識到網路與社交媒體上的個資問題(McKinsey調查發現,如果有選擇,41%消費者都拒絕cookie追踪),使得早期數位行銷和電商品牌賴以茁壯的第三方(搜尋引擎)廣告投放數據、或是社交媒體的個性化廣告,變得越來越沒那麼有效且成本越來越高。

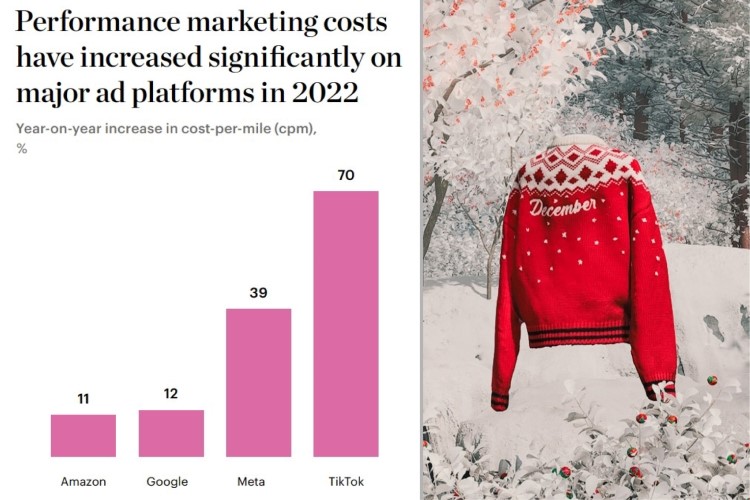

由於以上總總隱私限制,線上行銷的客戶獲取成本正在飆升,平均TikTok上漲70%,Meta上漲39%。導致品牌在2022年獲取每位客戶花費的金額達29美元,是2013年(9美元)的三倍多。

左圖:2022年各大廣告平台行銷成本大幅增加。右圖:Prada第七個Timecapsule NFT系列。Source: Business Insider/Prada

這意味著:第三方數位行銷時代已經結束。品牌將需要找到不同管道,例如零售媒體網絡(Retail Media Network,如Amazon、Target、Walmart)廣告和元宇宙,或是透過內容營銷、影響者合作,取代現行投資回報率下降的數位廣告方式。

例如RMN(零售媒體網絡)廣告,電商平台Walmart就提供了豐富的第一方數據資料庫,包含過去購買過的用戶、預期受眾及實體、線上的消費行為,幫助品牌精準掌握消費者輪廓。

另一個新興的行銷管道則是身臨其境的Metaverse虛擬世界,從遊戲到社交環境。雖然它尚不如RMN發達,但潛在受眾正在增長且參與度很高,也能讓品牌與客戶建立直接的第一方關係。截至2022年8月,在線遊戲平台Roblox以吸引了近6000萬/日活躍用戶,同比增長24%,Vans等品牌都已經在該平台上推出了虛擬世界。

同時,亦有品牌部署NFT,如Prada在今年12月推出第七個Timecapsule NFT系列,其每次開賣均是限時限量,買家可同時獲得實物和NFT,且NFT持有人可以獲得獨家活動和體驗。

但即使數據共享環境變得更加嚴格,但也並非所有客戶都反對讓品牌訪問個人信息。根據最近的一項調查,超過50%的客戶表示,如果他們收到一些東西作為交換,他們更有可能分享數據,例如折扣、尺碼建議或個性化產品推薦。

因此,品牌仍有機會可以既保護客戶的隱私,又能通過個性化等價值和服務來創建互信互惠的社區。最後,需要注意的是,數位行銷活動的生命週期可能短至兩到三週,為了滿足對更多形式、提供更多樣的新鮮內容,品牌也需要聘請或外包各種創意人才,一同推升內容。

組織職能革新

2023年品牌的成功,將一定程度地取決於公司對於人才職能的調整。時尚高管需要對未來組織樹立一個新願景,儘管工資和其他營業費用預期均將漲,但品牌仍應該專注於吸引和留住頂尖人才,以執行可持續發展和加速數位化等優先事項。

例如,在現今25家歐洲最大的時尚公司中,都至少有一名具有ESG環境、社會和治理經驗的高管。

供應鏈角色在高階管理層中也越來越重要,這很大程度是由於當今製造業的性質越來越複雜。首席供應鏈官是連接製造、採購和銷售以及運營和規劃的戰略橋樑,同時風險管理的重要擔當。

還有首席全通路官,負責整合線下和線上通路,重新評估實體戰略以及電商與其他通路。以及協助企業實踐數位化的內部IT團隊(而不是外包)。

與足以面對複雜社會與不同群體間溝通的員工,如多元化和包容性的高管、可持續發展專家。

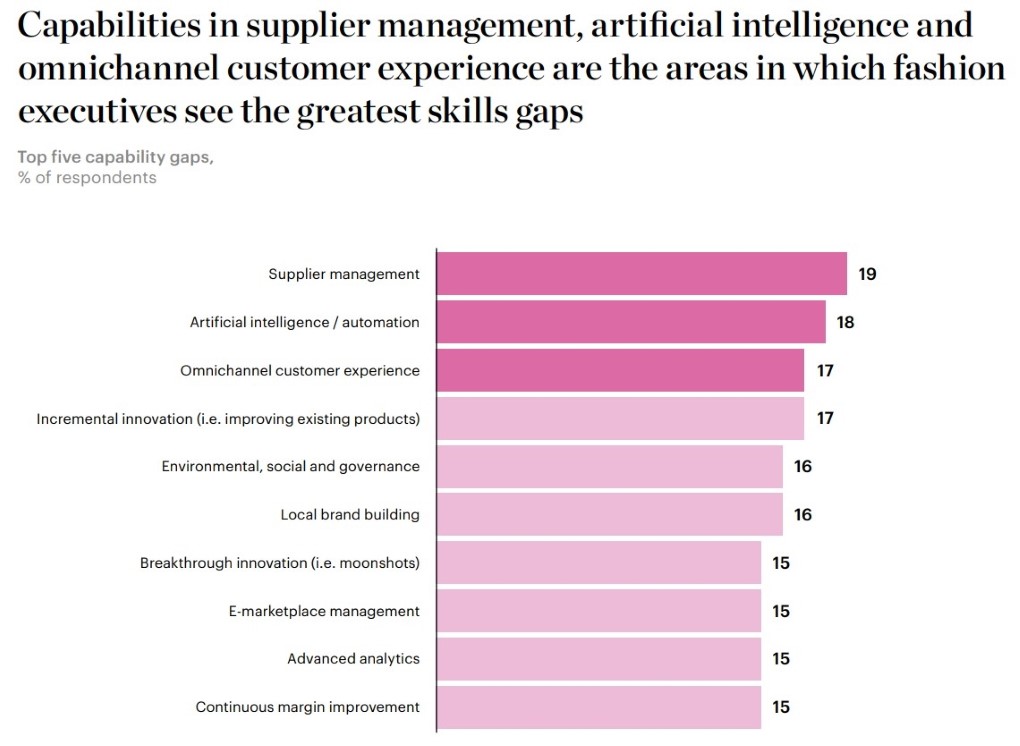

供應商管理、AI人工智慧和全通路客戶體驗,是時尚高管認為最有待提升的領域。source: McKinsey & Company Voice of Consumer Organisations Survey 2022