為重申歐盟作為全球氣候領導者地位,並於2050年成為第一個氣候中立的大陸,歐盟執委會於2021年7月14日公布綠色經濟方案「Fit for 55」方案,具體承諾2030年溫室氣體淨排放量將比1990年減少55%。

Fit for 55方案內容不僅調整現有不合時宜的法令規範,同時亦納入新規定,冀望實現經濟、社會和產業所需之轉型變革。該提案尚需經過歐盟成員國表決通過。

該方案內容條列如下:

☉歐盟碳排放交易體系(EU Emissions Trading System, ETS)範圍再擴大,並逐步將海運產業的碳排納入碳排放交易體系、2030取消航空業免費排放配額,以及降低總體排放量的上限。

☉修正原再生能源法規指令(Amendment to Renewable Energy Directive),增加再生能源的使用,期望在2030年來自於再生能源之能源生產占比40%。

☉加速推動低碳運輸以及相關配套的基礎設施和燃料;特別是減少車輛二氧化碳排放的措施,將於2035年禁售燃油車。

☉加強建築營造、公路運輸和境內航運、農業、廢棄物和小型工業的減排目標。

☉提出較為永續的航運及海運燃料及零排放技術之支持措施。

其中,與稅收政策相關的主要措施如下:

☉修訂能源稅指示(Energy Taxation Directive, ETD):因應氣候目標的調整,稅收政策亦同步調整促進潔淨技術,並取消過去化石燃料適用的免稅或低稅率。

☉制定碳邊境調整機制(Carbon Border Adjustment Mechanism, CBAM),俗稱碳關稅,以防止碳洩漏(carbon leakage)。

綜合而論,能源稅指示係為健全碳排放交易體系的補充法令,對各經濟部門、行業、運輸及家戶的燃料及能源產出課稅,以提升能源使用效率,及鼓勵企業與民眾提高使用永續能源產品;而碳排放交易體系則是希望限制溫室氣體排放,並對該等排放進行訂價。

能源稅指示ETD的新修內容

由於現行的能源稅指示(2003年生效,制定能源產品課稅制度和最低稅率)已然不合時宜,無法反映歐盟氣候和能源政策新框架,亦無法達成歐盟2030年減排55%溫室氣體及2050年氣候中立之願景,修訂勢在必行。

新修的能源稅指示主要著眼於訂定新能源稅稅率結構和擴大稅基,如果歐盟成員國在歐盟理事會能一致通過修訂的能源稅指示,新制將自2023年1月1日起適用。

新能源稅稅率結構:新稅率結構並非採數量為基礎,而是根據燃料和電力能源含量和環境績效所提出。最低稅率將依據每種產品之能源含量(以歐元/每千兆焦耳表示,EUR/GJ)計算。

該提案將能源產品和電力按類型劃分,並根據能源含量和環境績效進行排名。據此,新稅率結構將對污染程度最高之燃料課徵較高稅額。各歐盟成員國必須確保於境內採用相同之排名順序。

既有最低稅率是自2003年制定後未曾更新。本次擬修正之最低稅率將根據歐盟統計消費者價格數據進行調整,未來每年將自動調整。

新的最低稅率將考量能源產品和電力環境績效之排名設定,分述如下:

.非持續之生物燃料和常規化石燃料(如煤氣、石油和汽油):用作汽車燃料之最低稅率上限為每千兆焦耳10.75歐元(EUR 10.75/GJ),用於取暖之最低稅率為每千兆焦耳0.9 歐元(EUR 0.9/GJ)。該稅率也作為其他類別之「參考稅率」;

.天然氣、液化石油氣和非生物來源之不可再生燃料等燃料:此類燃料雖然以化石為基礎,但仍可以在中、短期內為減碳提供貢獻。在過渡期10年間,該類別最低稅率為「參考稅率」的三分之二,即用於汽車燃料時之最低稅率為每千兆焦耳7.17歐元(EUR 7.17/GJ),用於取暖時的最低稅率為每千兆焦耳0.6歐元(EUR 0.6/GJ);

.具永續性但非先進之生物燃料:為反映此類產品之減碳貢獻,該類別最低稅率為將適用「參考稅率」的二分之一,即用作發動機燃料時最低為每千兆焦耳5.38歐元(EUR 5.38/GJ),用於取暖時最低稅率為每千兆焦耳0.45歐元(EUR 0.45/GJ);

.電力(無論其用途如何)、先進之永續性生物燃料和沼氣以及非生物來源的可再生燃料,如可再生氫、低碳氫和相關燃料: 在過渡期10年間,該類別最低稅率為每千兆焦耳0.15歐元(EUR 0.15/GJ),與前述類別相比,本類別之最低稅率明顯低於其他類別,此係反映該類燃料對歐盟潔淨能源轉型之顯著貢獻。

擴大稅基:本次提案將更多產品納入稅收範圍(包含以往未被歐盟課徵能源稅的能源產品),並取消部分現行免稅額及減免措施以擴大稅基。

歐盟各成員國現行適用的免稅額及減免措施部分將被取消,同時,過往各成員國為特定產業將稅率降至最低稅率之下的政策將不復見。但是,部分對電力、使用再生能源生產的先進能源產品,以及對農業等初級產業的減稅措施預期仍將保留。

作為航空業燃料使用的煤油及航運業使用的重油,未來在歐盟內的航程將不再免除能源稅。未來十年,該等燃料適用的最低稅率將逐漸提高,而另一方面,為鼓勵民眾及企業選用永續性燃料,歐盟給予永續性燃料最低稅率為零的優惠。

碳關稅CBAM將於2026年上路

雖歐盟致力提升氣候目標,然而非歐盟國家的環境及氣候政策卻仍相較寬鬆,因此有可能導致「碳洩漏」(carbon leakage)風險。

所謂「碳洩漏」係指位於歐盟的企業可能利用非歐盟成員國其環境及氣候法令相對寬鬆,而將碳密集之製造業移至歐盟之外,或進口較低價的碳密集產品取代歐盟產品。

為避免「碳洩漏」將削弱歐盟及全球對氣候變遷所做的努力,同時造成不公平競爭,歐盟特設置碳邊境調整機制(Carbon Border Adjustment Mechanism, CBAM),俗稱碳關稅,將歐盟內生產及進口商品間的碳價一致化,以確保歐盟的氣候政策不因製造商移至其他環境及氣候政策標準較低的國家進行生產,而有所弱化;另一方面,亦鼓勵非歐盟國家之生產商進行綠色生產,降低碳洩漏的風險。

未來,歐盟進口商將必須購買「CBAM憑證」(CBAM certificate),繳交進口產品碳排放量的費用,以衡平同一產品於歐盟境內依碳定價規則生產的商品支付相對應的碳價,簡述如下:

.碳排放交易體系的交易價格將奠基於進口商購買CBAM憑證的價格;

.CBAM憑證價格將根據歐盟碳排放交易體系配額(EU ETS allowances)的每周平均拍賣價格(EUR per tonne of CO2 emitted)計算;

.無論是透過個人或代理人,進口商都必須向主管機關進行註冊並向其購買CBAM憑證;

.主管機關將在CBAM系統中授權註冊申報人,並審核相關申報,亦負責向進口商出售 CBAM憑證;

.為使納入CBAM範圍的貨物能允許進口到歐盟境內成員國,進口商必須在每年5月31日前申報前一年度進口到歐盟的貨物數量和該等貨物的內含排放量。若進口商已預購CBAM憑證,那些超額購買而未用到的CBAM憑證將於每年6月30日失效,進口商也可要求主管機關在每年回購其前一年購買的CBAM憑證,回購數量以其已購憑證總和之三分之一為限。每份CBAM憑證的回購價格為主管機關為該憑證支付之買價,而剩餘的CBAM憑證將失效。

.如果非歐盟生產商可以證明其已為在第三國生產該等進口商品使用的碳支付對價,則歐盟進口商可認列該生產商已支付的碳生產成本,而降低進口商為進口該商品所需支付的碳價。

.非歐盟生產商應針對其生產的CBAM規範的產品,告知歐盟進口商該等產品內含的碳排放。如果在進口時未能取得相關訊息,歐盟進口商可使用各產品的碳排放預設值以確認其需要購買憑證數量,並於最終實際排放量確認之後,調整CBAM憑證數量。

試行期間:2023~2025年

由於CBAM是一項創舉,且影響產品定價策略及牽動人們行為的改變,對企業及民眾影響甚大,為使企業能有更充裕的時間來因應,歐盟擬逐步實施CBAM,並給予三年過渡期(2023-2025年)。

且該機制最初將僅適用於特定碳洩漏高風險商品,即鋼鐵、水泥、化肥、鋁和電力。2023至2025年底的過渡期間,進口商只須申報其商品內含的碳排放量,尚無需支付碳價。

CBAM起步於特定碳洩漏高風險產品,但在過渡期結束時,歐盟將評估CBAM效益,並考慮是否擴大其範圍以涵蓋更多產品和服務,包括價值鏈下游產品和間接排放(如:生產商品所需電力)所產生的碳排放。

受影響的國家與地區

原則上,進口至歐盟之非歐盟產製商品都將包含在CBAM範圍內,因而,非歐盟成員國都在受影響範圍內,但排除已參與歐盟碳排放交易體系或具備與歐盟連結之碳排放交易系統之國家及地區(如:歐洲經濟區及瑞士)。

歐盟將在2030年重新檢視前述非歐盟成員國已實施的減碳措施,評估其是否具備與歐盟相等的碳排放交易體系,而能列入被排除國家名單。

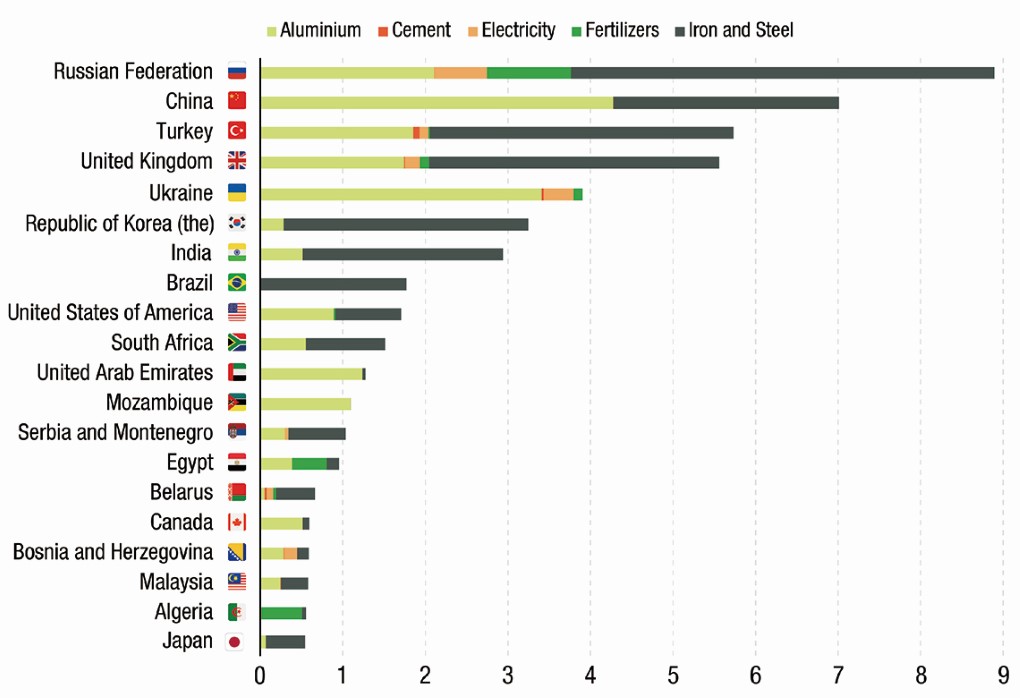

「碳關稅」(CBAM)準時上路,俄羅斯、中國、土耳其、英國等國產業將首當其衝。source:UNCTAD

台灣碳稅修法動態

台灣於2015年7月1日公佈施行「溫室氣體減量及管理法」(以下簡稱溫管法),唯法規本身並未納入「碳費」徵收機制。

2016年巴黎協定簽署後,各國致力於減少碳排放的立法及相關因應計畫,我國環保署已於2020年年底提出溫管法修正草案提案,並召開座談會廣徵各界意見。同時,因應國際潮流,環保署亦考慮將法律名稱修改為「氣候變遷因應法」,增訂「碳費」徵收機制。

2021年7月初,環保署宣布成立「氣候變遷辦公室」,首要任務就是加速國內相關修法工作,以接軌歐盟及國際減碳趨勢。

除環保署自身提案外,立法院亦有多項溫管法修正草案提案,未來修法方向將參考各國相關氣候變遷專法、立委/黨團提案、產業界及民間環保團體等各方意見,並明確規劃各部會權責、增加減碳管理工具、參考國際碳定價相關作法納入收費機制、搭配補助碳排減量等。

此外,徵收之碳費將專款專用於發展國內低碳技術及低碳產業綠色轉型,以增加產業競爭力,亦減低歐盟實施碳邊境調整機制對高碳排產業之衝擊,並逐步建立我國產品碳含量查驗機制。

有關碳費之徵收時間、徵收對象、收費費率、計算及徵收方式等應遵行之事項辦法將待溫管法修法通過後,再訂定子法規範。

氣候變遷影響全球每一個人,身為地球村的每一份子都須對氣候變遷負起責任。面對歐盟及各國環境及氣候政策的推動實施,以製造及出口為導向之國家及廠商首當其衝。台灣各主要貿易夥伴如中國及歐盟已陸續實施碳排放交易徵收及管理制度,同時,各大型跨國企業亦已著手將碳中和條件納入未來遴選供應商之條件之一,台灣廠商應立即採取因應行動方案,檢視自身供應鏈受影響程度。

而未來台灣建立碳交易制度及碳費徵收機制,若可與已實施碳交易國家合作或經其認可為排除國家,或將有助於台灣廠商可列於各國的排除名單,或有望將在台灣繳納的碳費納入國外進口商的扣抵機制,使國內廠商於境內外可維持公平競爭環境,同時亦對全球氣候變遷及綠色經濟善盡世界公民之責。

(本文摘自勤業眾信)

參考資料:

https://ec.europa.eu/commission/presscorner/detail/en/IP_21_3541

https://www.taxathand.com/article/18965/Denmark/2021/European-Commission-publishes-Fit-for-55-package